炒股就看金麒麟分析师研报,巨擘,专科,实时,全面,助您挖掘后劲主题契机!

关联著作:(1)华泰证券 (2)西部证券(3)国融证券 (4) 甬兴证券 (5)国信证券 (6)招商证券 (7)东兴证券 (8)华西证券 (9)长江证券 (10)瑞信证券 (11)海通证券② (12)国泰君安 (13)民生证券 (14)东北证券 (15)长城证券 (16)广发证券 (17)华安证券 (18)国元证券 (19)国金证券 (20)吉祥证券 (21)华夏证券 (22)开源证券 (23)中国星河 (24)中信建投 (25)中信证券

出品:新浪财经上市公司盘问院

作家:IPO再融资组/郑权

近日,中信证券(维权)和中信建投新任总司理基本同期到位,不少投资者臆度两者“又要”兼并。近些年来,对于两家券商重组的听说曾出现过屡次,这次听说发生在海通证券和国泰君安兼并决议出台后,激发市集高度饶恕。

本年以来,中信证券和中信建投这对“昆仲”在IPO保荐业务上都颇为遏制,撤否IPO企业数目在行业内名次前二。其中,中信证券本年前十个月以50家的撤否IPO数目高居榜首,“遥遥当先”,基本锁定了本年的“撤单王”。同期,中信证券本年以来的IPO撤否率高达86.2%,当先行业水平,也当先中信历史平均水平。由此不错看出,在IPO逆周期养息下,中信证券的IPO顺利率并不像股价同样屡立异高。

中信证券IPO保荐方式高撤否率背后,一方面与审核法式趋严联系,另一方面是公司自己执业质料良莠不皆、频收罚单。近些年,中信证券保荐的许多IPO承销方式,成为市集负面典型,如被质疑报价点错极少点的禾迈股份;亚虹医药-U等五六家不盈利、高募资、股价破发的科创板企业;无数募资、事迹大变脸、股价破发的企业罪孽粗重……

IPO撤否率超行业均值及公司历史水平

wind露馅,本年1-10月份,中信证券所有这个词撤离50家IPO保荐方式(含1家诱惑保荐方式),在行业中高居榜首,远超名依次二的中信建投的36家。

由于中信建投现在列队的IPO方式数目仅20家,本年唯一在净撤否数目比中信证券多14家的情况下,才能非凡中信证券成为第一,难度很大,因此中信证券梗概率成为本年的IPO“撤单王”。

着手:中证协官网

着手:中证协官网

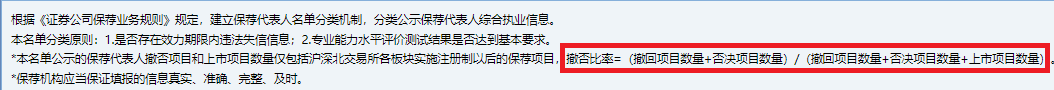

wind露馅,本年1-10月份,中信证券顺利保荐上市的IPO方式数目仅有8家,凭证中证协“撤否比率=(撤离方式数目+否决方式数目)/(撤离方式数目+否决方式数目+上市方式数目)”的公式规画,中信证券2023年前十个月的IPO方式撤否率为86.2%。

本年以来86.2%的IPO保荐撤否率,当先行业均值,也当先中信证券历史上的平均水平。wind露馅,本年市集前十个月的IPO刊行数目为80家,撤否数目为410家,撤否率为83.67%。从2014年运转到本年10月份,中信证券撤否IPO数目之和为167家,顺利刊行的IPO企业数目为306家,撤否率约为35.31%。

中信证券算作现在的“行业一哥”,IPO撤否率应该低于行业平均水平,在逆周期养息下起到轻便作用,正像公司股票犹如券业的“定海神针”同样,熊市托底、牛市连立异高。

可是事实上,中信证券的IPO储备方式数目最多,撤离的数目也最多,举高了行业举座撤否率以至还高于行业均值,这不仅剖析中信证券自己保荐方式不合适审核条目的多,执业质料有待进步,还剖析其难以推崇“行业老迈”的作用。

wind露馅,中信证券近些年的IPO保荐方式数目,IPO刊行数目、承销金额及承销收入,都高居行业榜首,在2024年之前,一度与中信建投、中金公司拉开很大距离。但在本年IPO撤否率高的情况下,与名依次二的券商差距减弱。

执业质料屡遭拷问

中信证券IPO高撤否率、高撤否量的一个原因是执业质料有待加强,公司近一两年来频因投行业务收罚单。

中信证券保荐的安达科技(维权)于2023年3月23日在北交所上市,且及第的上市法式含净利润法式。2023年度安达科技扣非归母净利润为-63,392.83万元,上市已往即发生耗费,本年8月份中信证券被北交所出具警示函,同期被贵州证监局出具警示函。

2024年8月份,中信证券保代谢博维、张强,在深圳博纳精密给药系统股份有限公司IPO执业历程中,因“对刊行东谈主境外售售收入占相比高的主要生意商客户进行充分探员,核查门径实行不到位,且未对实地拜谒历程中发现的异常情形保握事迹怀疑并领受进一步步履进行审慎核查”,被深交所出具书面警示的自律监管步履。

2024年5月8日,广东证监局对中信证券出具了警示函,因算作广东泉为科技(维权)股份有限公司初度公成立行股票握续督导机构,存在违纪。

5月7日,证监会对中信证券及保荐代表东谈主秦国安、李天智出具警示函,因公司及两名保荐代表东谈主在保荐江苏博涛智能热工股份有限公司IPO历程中未勤劳守法。

2024年4月,中信证券两位保代章巍巍、胡璇,因未方大智源科技股份有限公司(IPO)关联来往情况进行充分核查,导致招股剖析书遗漏表露关联来往关联信息,因此被深交所通报品评。

2024年1月5日,证监会对中信证券出具警示函,因保荐恒逸石化股份有限公司可转债方式,刊行上市已往即耗费、营业利润比上年下滑50%以上。

着手:中证协官网

着手:中证协官网

2024年前十个月,中信证券就在6家投行方式上收到了罚单,波及的保代数目高达12名,执业质料可见一斑。

IPO方式怪相频出

中信证券莫得被罚的IPO方式,亦然怪相频出,多家保荐方向无数耗费却数十元的募资;许多方式上市后事迹“大变脸”、股价暴跌;承销保荐用度高或用度率高的企业疑窦重重……

(1)6家耗费公司无数募资后股价暴跌 中信证券豪赚7亿多

梳理2019年7月保荐的IPO方式后不错发现,中信证券至少保荐了6家耗费公司顺利登上科创板,且都是无数募资,这些企业在高价刊行上市后大部分是股价暴跌,投资者损失惨重,而中信证券收取的无数承销保荐用度“旱涝保收”。

中信证券保荐的6家耗费IPO企业辞别是云天励飞-U、经纬恒润-W、寒武纪-U、亚虹医药-U、迪哲医药-U、海创药业-U,IPO募资额辞别是38.99亿元、36.3 亿元、25.82亿元、25.28亿元、 21.03亿元、10.63亿元;承销保荐用度辞别为28052.07万元、10377.36万元、6360.38万元、13000万元、9564.42万元、5037.19万元,中信证券在6家方式中所有这个词揽下7.23亿元佣金。

领域现在,上述6家公司最近一个管帐年度的利润仍为负值,且大部分是无数耗费状况,云天励飞-U、经纬恒润-W、寒武纪-U、亚虹医药-U、迪哲医药-U、海创药业-U2023年的归母净利润辞别为-3.83亿元、-2.17亿元、-8.48亿元、-4.亿元、 -11.08亿元、 -2.94亿元。

上述六家耗费IPO企业中,除了寒武纪股价较刊行价大涨除外,其他5家公司现在依然破发状况。尤其是“9.24”行情启动前,5家公司股价严重破发,其中亚虹医药股价跌到市值还不足募资额多。

高价认购上述除寒武纪除外的5家企业股票的投资者,无疑承受无数的投资损失,而IPO公司则赢得数十亿元募资,中信证券超7亿元的承销保荐佣金赚得盆满钵满。

(2)高承销用度、高募资企业事迹“变脸”严重

除了上述几家耗费的方式募资额高、股价大跌,中信证券还有好多IPO保荐企业存在访佛的问题,即部分募资额越高的企业越爱事迹“变脸” 、股价暴跌;承销用度或用度率高的企业疑窦多。

如中信证券保荐的杰华特,2022年12月23日登陆科创板,募资22.22亿元,中信证券赢得13,332.84万元承销用度。值得饶恕的是,杰华特之是以赢得高募资,与125.6倍的刊行市盈率联系,彼时行业市盈率仅27.18倍。

上市第一年,杰华特扣非归母净利润大降29.55%,上市第二年的2023年,扣非归母净利润径直耗费5.54亿元。公司股价一度严重破发,直到近日股价暴增才回到刊行价以上。

又如中信证券保荐的华大智造IPO方式,2022年9月上市,募资36.02亿元,中信证券赢得27,154.28万元的承销用度。可是上市第二年,华大智造便耗费6.07亿元,现在股价较刊行价破发40%以上,投资者苦不行言,而中信证券的2.7亿元承销保荐佣金不受影响。

再如中信证券保荐的艾为电子,2021年8月16日上市,募资32亿元,中信证券赢得14,156.49万元承销保荐用度。艾为电子之是以能够赢得高募资,一方面与中信证券承销的高市盈率联系,一方面与IPO前事迹暴增联系。

艾为电子IPO刊行价为76.580元,对应的刊行市盈率为141.71倍,而行业市盈率为 47.54倍。上市前的2020年,公司净利润为1.02亿元,较2017年增长近3倍。但上市第二年的2022年,艾为电子由盈转亏,耗费0.53亿元。

(3)高募资方式股价频频严重破发

中信证券保荐的IPO方式还有一个怪相,就是高募资方式频频出现股价严重破发的情形。

领域2024年11月7日,中信证券2019年以来保荐的211家IPO方式中,股价破发幅度超70%以上的公司有9家。9家公司中,有8家公司募资当先10亿元,6家当先20亿元,4家当先40亿元,2家当先50亿元。

如义翘神州IPO募资49.8亿元,如今股价破发76%;禾迈股份募资募资55.78亿元,股价破发幅度接近75%。

领域11月7日,中信证券2019年以来保荐的211家IPO方式中,股价破发超40%的有34家。34家企业中,募资额超10亿元的有25家,占比73.5%。

也就是说,破发比例高的IPO企业,往往是募资高的企业,这与公司IPO高刊行市盈率、高刊行价有很大关联,中信证券“功不行没”,而股价大跌的成果唯一投资者我方承担。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

包袱剪辑:公司不雅察